Este post tem a finalidade de comunicar e alertar que grupos de fraudadores podem estar utilizando o nome de nossa empresa, para aplicação de golpes. Esta é uma prática ilegal e totalmente contrária aos valores e princípios da nossa companhia. Asseguramos que estamos tomando todas as medidas cabíveis junto aos órgãos competentes para combater tais […]

Guia Completo das Deduções e Despesas Dedutíveis no IRPF 2024

Preparar a declaração do imposto de renda pode parecer desafiador para muitas pessoas. Nesse sentido, entender as leis é crucial para garantir que a dedução do IRPF seja feita corretamente, possibilitando pagar um valor justo e economizar legalmente por meio da redução da base tributável. Existem diversas despesas dedutíveis e, dependendo da situação, optar pela […]

Contabilidade online: Funcionamento, suas vantagens e como a Contabilivre pode contribuir com sua empresa.

O mercado moderno não permite a perda de tempo, nem com processos rotineiros, muito menos com processos que mantêm uma empresa funcionando ao empreender. Para isso, surgiram ferramentas que são capazes de facilitar a rotina daqueles que dependem desses serviços, como a contabilidade online. No entanto, como funciona a contabilidade online? Até onde a contabilidade […]

Conheça a História da Contabilidade, desde os primórdios até a contabilidade online

A história da contabilidade narra a criação de uma atividade central para o crescimento de empresas e para o controle de suas finanças a longo prazo. Por isso, vale a pena descobrir a trajetória de evolução desde os registros dos escribas até os modernos recursos de contabilidade online da atualidade. Ao conhecer a história, você […]

O que é Defis e qual o prazo de entrega?

Entre as obrigações fiscais que as empresas optantes pelo regime do Simples Nacional precisam cumprir, temos a Declaração de Informações Socioeconômicas e Fiscais, conhecida por DEFIS. O documento é a maneira de informar à Receita Federal os dados econômicos e fiscais do seu negócio e, assim, comprovar os impostos recolhidos durante o ano. No início […]

Impacto das Mulheres na Inovação Contábil

Este é um mês especial para celebrar as mulheres que fazem a diferença no mundo. Na Contabilivre, temos orgulho do nosso time formado por 80% de mulheres, as quais ocupam 70% dos cargos de liderança em nossa empresa. Elas são inovadoras, criativas e talentosas em todas as áreas e trazem força e harmonia para a […]

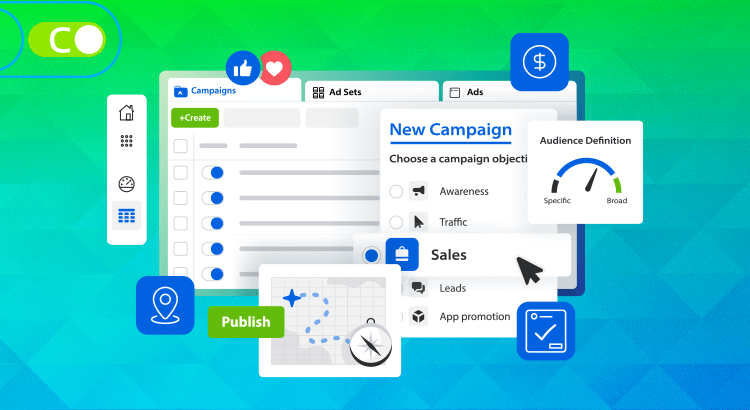

CNAE para gestor de tráfego: entenda qual utilizar

Você é Gestor de Tráfego ou está planejando fazer parte desse ramo? Saiba o que fazer para estruturar sua carreira nessa profissão inovadora! A Classificação Nacional de Atividades Econômicas (CNAE) é essencial para definir as obrigações tributárias e os direitos de quem atua gerenciando o tráfego online. Se você está se perguntando sobre a possibilidade […]

Qual o impacto da mudança no pagamento do FGTS para a sua empresa

O Fundo de Garantia do Tempo de Serviço (FGTS) é um direito trabalhista previsto na Constituição Federal de 1988. O valor é de 8% do salário bruto do trabalhador e deve ser depositado pelo empregador em uma conta vinculada ao trabalhador na Caixa Econômica Federal. A partir de março, o FGTS Digital entrará em vigor […]

Imposto de Renda 2024: Saiba tudo sobre as mudanças

O Imposto de Renda é um tributo que incide sobre a renda das pessoas físicas e jurídicas e deve ser declarado anualmente à Receita Federal. O Imposto de Renda de Pessoa Física (IRPF) 2024 traz algumas novidades que você precisa conhecer para fazer sua declaração corretamente e evitar problemas com o Fisco. Neste artigo, vamos […]

DIMOB – Declaração de Informações sobre Atividades Imobiliárias

Atentar-se às obrigações que devem ser entregues à Receita Federal em operações imobiliárias é fundamental para evitar prejuízos, seja em negociações de compra e venda, seja em situações de locação de imóveis. Para isso, conhecer o que é a DIMOB e quais são as principais informações sobre essa declaração é essencial. É importante entregar no […]